化妆品市场

三个皮匠报告为您整理了关于化妆品市场的更多内容分享,帮助您更详细的了解化妆品市场,内容包括化妆品市场方面的资讯,以及化妆品市场方面的互联网报告、券商研究报告、国际英文报告、公司年报、招股说明书、行业精选报告、白皮书等。

1、 1 拟拟收购诺斯贝尔收购诺斯贝尔剩余剩余股份,股份, 继续发力化继续发力化 妆品业务妆品业务 事件:事件:2020 年 5 月7 日,青松股份全资子公司广东领博拟以 4.3 亿元 现金收购诺斯贝尔剩余 10%的股份。 交易完成后,公司及其广东领博 将合计持有诺斯贝尔 100%股份。 本次收购剩余10%股份,诺斯贝尔总 体估值 43 亿元,对应 17 倍 P/E。 2019 年 4 月收购诺斯贝尔 9。

2、 1 / 28 公司研究|材料|材料 证券研究报告 青松股份青松股份(300132)公司首次覆盖公司首次覆盖 报告报告 2020 年 05 月 17 日 化妆品化妆品 ODM 龙头,坐享行业红利龙头,坐享行业红利 青松青松股份股份(300132.SZ)首次覆盖报告)首次覆盖报告 报告要点:报告要点: 收购化妆品收购化妆品 ODM 龙头诺斯贝尔龙头诺斯贝尔,构筑双主业龙头构筑双主业龙头 青。

3、丽人丽妆丽人丽妆 艾媒咨询艾媒咨询 核心要点核心要点: 1. 1. 公司概况:公司概况:(1)公司简介:上海丽人丽妆化妆品股份有限公司 (简称丽人丽妆)于 2010 年 5 月成立,主要从事化妆品电商零售业务 和品牌营销运营服务,即接受品牌方的委托,在线上开设、运营官方旗 舰店,实现产品的在线销售。 (2)股东情况:公司第一大股东为创始 人黄韬,持股比例 37.35%,第二大股东为阿里网络,持股。

4、的主要因素,而高丝和宝丽奥蜜思则在上市后迎来了业绩增长和估值提升的戴维斯双击。 日本化妆品巨头成长经验:深耕自有品牌+本国市场,发力并购+全球化。 四大化妆品巨头无一不是通过明星自有品牌在本土市场上先站稳了脚跟,例如资生堂旗下的 SHISEIDO、高丝旗下的 Kose、宝丽奥蜜思旗下的 POLA和花王旗下的碧柔。 但单个品牌的天花板是有限的,长期成长更依靠多品牌运营和全球化扩张。 日企擅长不断培育自有品牌,资生堂高端化妆品中自己培育比例为 62.5%,大众化妆品几乎均为自己培育。 品牌并购是日企近年来开拓新品类和新市场的增长路径,例如花王收购佳丽宝拓展化妆品版图、高丝收购 Tarte 开拓美国市场,但宝丽对 H2O+和 Jurlique 的收购则并不有效。 全球化扩张中,日本企业则相对保守谨慎。 2017 年资生堂和花王海外业务占比约为 50%和 40%,高丝和宝丽的海外业务占比仅为 25%和 8%。 日本化妆品的渠道分布和中国很不相同:药妆店在日本化妆品渠道中占比第一,免税店则是近年来增速迅猛的渠道,但日本的电商渠道并不凶猛。 我们认为,日本电商渠道并不发达的原因包括早前日本大多数家庭主妇不工作,有充足的时间去实体店购买产品,已经形成消费习惯。 药妆店与便利店已经遍地开花,在实体店购买本就方便快捷。 日本的物流和人力成本较高,电商不一定具备价格优势。 但与日本不同,中国新的主力消。

5、之和超过5成。 化妆品使用方法、成份和试用的关注度近年持续提升;护肤成份如:烟酰胺、神经酰胺、寡肽、VE等关注度明显提升;试用主要针对彩妆,如:口红试色、腮红小样等。 美国品牌增长最快 韩国品牌关注度首次下滑中美法日韩外的其他国家化妆品牌关注度逐年增加,2018年其他国家化妆品牌关注度之和首次超过10.0%。 美国品牌关注度占比增长2.1个百分点韩国品牌的关注度首次出现下滑,中国品牌关注度小幅回暖。 美国品牌关注度首次超过中国品牌,日韩品牌连续3年高速增长。 品类分析2018年做个“内外兼修”的精致女孩/男孩:内在护肤升级,精华需求持续增长,全年防晒渐成趋势,眼部护肤品的功效需求增强;外部妆容追求精致持久,“入门”产品口红、眼影,和 “升级”产品高光、定妆品市场火爆。 品牌竞争更激烈,相对稳定的TOP 10排名逐渐被新品、小众品牌打破,”网红”产品提升了中美法日韩之外其他国家化妆品牌的关注度。 男士化妆品男士化妆品总体流量小幅下滑,其中护肤、彩妆、美发护发、香氛等主要品类均有增长,仅身体护理类降幅较大。 男士更偏爱高端品牌,关注度TOP 10的品牌中,增长最快的均为高端品牌。 人群分析化妆品关注用户以1934岁高学历人群为主,华中和四线及以下城市用户的化妆品需求明显增强,男士化妆品仍以男士“自购” 为主。

6、品牌商不仅对代运营服务需求增加且愿意支付的佣金比例也最高,而当前美妆电商火热的背后也离不开优质服务商的推波助澜。 行业发展推动:供给爆发需求裂变,美妆品牌运营服务迎最好时代从供给角度,国内外美妆品牌电商重视程度不断提升,但企业运营电商过程中由于平台规则的复杂多变以及人才、技术相对缺乏,且传统品牌兼顾线下体系具有难度,因此选择代运营服务将有效降低成本高效布局。 从需求角度,下游销售平台多元化带来掌握国内美妆市场的增量客群的契机,同时流量来源越发分散下,服务商通过大数据分析,并高效利用内容营销以社会化传播带动高质流量,在帮助品牌商打造爆品提升品牌力的同时也将提升自身产业链地位及盈利能力。 行业格局变化:多维布局铸就壁垒,资本化助力更上一层楼整体来看,品牌电商服务商行业龙头集中度不断提升,CR4 市占率达 32.1%,在美妆领域优质服务商通过在资金、技术、人才、新营销模式等领域建立核心竞争力,目前已将大部分优质美妆品牌电商运营资源抢占;而对于品牌方收回运营权的担忧,一方面美妆领域电商运营难度相对更高,且行业需求变化较快,企业切换成本较高;另一方面,未来部分优质服务商通过自身运营实力的提升,在行业横向以及产业纵向均具备一定切入能力,从而能够更好的规避品牌流失风险。 整体来看,目前优质企业资本化进程不断加速,登陆资本市场后服务商将具备更为强劲的资金实力进行业务扩张,。

7、00万美元(与可持续发展相关)。 这份数据报告对倡导可持续发展的时尚和化妆品品牌、推动围绕这一主题的对话的影响者和名人,以及如何创建完美的零废物收集进行了分析。 化妆品行业的全球话语权分化话语权如何促进围绕可持续性创造价值?媒体是引领化妆品品牌价值产生的声音,其次是自有媒体。 在2019年上半年,他们的MIV收入分别超过600万美元。 影响力是为化妆品品牌创造价值的第三大最有价值的声音,获得的MIV数字要低得多。 它们占总影响的5%。 在可持续性方面,名人和合作伙伴对化妆品品牌的影响力很差。 专家称,必须停止将保护环境的责任转移到消费者身上,企业需要带头,并对其产品的整个生命周期负责。 品牌需要加快步伐,为消费者提供一种有助于保护环境的方法。 时尚界的全球话语权分化话语权如何有助于围绕可持续性创造价值?与化妆品行业类似,在可持续性方面,时尚界的主要声音是媒体,它为MIV创造了3100多万美元的收入。 在时尚品牌方面,影响力和名人在MIV中所占份额更大。 它们占总影响的14.6%。 在可持续发展方面,合作伙伴是时尚行业表现最低的。 文本由云闲 原创发布于三个皮匠报告网站,未经授权禁止转载。 数据来源:Launchmetrics:时装和化妆品行业的数据分析:可持续发展的重要性。

8、 数据来源:凯度消费者指数,2018年品牌足迹 35% 58% 46% 57% 65% 42% 54% 43% 全球快消品 全球个护及美妆* 中国护肤 中国彩妆 国际品牌 当地本土品牌 数据来源:凯度消费者指数,2018年品牌足迹报告,全球数字截止到2017年12月29日之前的一年,即2016年 12月31日至2017年12月29日为最近一年; 中国护肤及美妆本土国际对比数据为截止2018年1。

9、1 敬请参阅最后一页特别声明 市场价格人民币 : 28.06 元 目标价格人民币 :33.95 元 市场数据市场数据 人民币人民币 总股本亿股 4.00 已上市流通 A股亿股 .40 总市值亿元 112.24 年内股价最高最低元 51.51。

10、1 本报告版权属于安信证券股份有限公司。 本报告版权属于安信证券股份有限公司。 各项声明请参见报告尾页。 各项声明请参见报告尾页。 xml 械字号化妆品整顿规范市场,械字号化妆品整顿规范市场, 珀莱雅与亚珀莱雅与亚 什兰战略合作什兰战略合作 珀。

11、p直播电商红利一方面催化品牌商快速增长,直播间成为品牌的核心销售场景之一,较早布局的品牌显著受益。 淘宝直播及抖音发布报告显示,直播电商主要用户为 8090 后女性,以一二线城市和五六线城市为主,消费能力普遍较强。 品牌商入驻将快速与渠道的内容。

12、食品和药品管理局FDA负责通过确保人用和兽药生物制品和医疗器械的安全性有效性和安全性来保护公众健康;通过确保我们国家的食品供应化妆品和辐射产品的安全。 作为医疗器械药品或化妆品的瑞典制造商,在向美国市场销售之前,必须遵守所有适用的FDA要求。

13、公司拓客积极度高,细分业务部门并设立杭州分公司快速响应客户需求。 公司注重客户拓展与维护,内部配置了9个针对不同客户类型的业务部门,超过160人的业务团队快速响应客户需求,更成立了专门服务线上渠道的电商类客户服务团队。 同时,公司设有专门的数。

14、公司是我国最大的松节油深加工企业全球最大的合成樟脑及系列产品 供应商,龙头优势明显。 我国松节油深加工行业市场化程度较高,经过 多年竞争与整合,行业集中度日趋提高。 由于松节油深加工行业产品种 类多,各企业采用的技术路线不同,生产的产品组合情。

15、全球鞋服行业目前已经进入发展的平稳期,总体缓慢增长,而结构上运动鞋服细分增速 获得超过全行业的增长。 鞋服领域功能性产品需求渐涨功能性功效性需求也不只体现 在鞋服领域,美国运动鞋服在整体占比高达 35,而目前我国仅 13.3的占比,相比 全。

16、覆盖七大渠道,为不同品牌提供销售空间。 在渠道布局上,欧莱雅集团共开拓了全球七种主要渠道,其中既包括美发沙龙 百货专柜品牌专卖店药店商超大卖场等传统渠道,也包括旅游零售店电商等新兴渠道。 定位不同的各子品牌可选 择合适的渠道进行扩张,如兰蔻YS。

17、第一,所谓直播电商,是指主播明星网红KOLKOC创作者等借 助视频直播形式推荐卖货并实现品效合一的新兴电商形式。 可以从如下四个方面 79 加深对直播电商这一概念的理解:一是直播电商是视频直播这一新型传播方式与 电商行业的有机融合,相比于之前。

18、海外扩张期:总结 全球化经验的启示文化赋能短期奏效,长期竞争产品质量为立身之本。 海外扩张期,爱茉莉与LG虽然借助韩国文化产业的快速发展,利用广泛的商业合作实现了品牌在海外市场尤其是中国市场的快速推广。 但是短暂的增长过后,韩妆品牌在中国市场明。

19、18 年以来收入加速增长,业绩持续高增。 公司 2020 年收入归母净利润分别为 136.2亿元6.4 亿元,1720 年复合增速分别为 21.782.公司 2018 年以来收入增长有所加速,业绩获得高增长,主要由于收购山东福瑞达医药集团。

20、 请仔细阅读本报告末页声明请仔细阅读本报告末页声明 证券研究报告 行业策略 2021 年 12 月 05 日 化妆品医美化妆品医美 美丽美丽盛开,盛开,国货齐放国货齐放2022 年度年度行业行业策略策略 市场概览:拥抱变化,繁荣依旧。 市场概。

21、 敬请参阅末页重要声明及评级说明 证券研究报告 行业受益化妆品新规,产能扩张加速腾飞 主要观点:主要观点: TableSummary 下游化妆品下游化妆品市场韧性强市场韧性强,多元发展多元发展带来带来 OEM 企业企业增长增长机遇机遇 中国。

22、 TableStock 鲁商发展鲁商发展600223 证券研究报告证券研究报告 公司深度公司深度 化妆品业务化妆品业务加速加速推进,打造大健康生态推进,打造大健康生态平台平台 TableRating 买入首次买入首次 TableSummar。

23、 1 敬请参阅最后一页特别声明 市场价格 人民币 : 9.62 元 目标价格 人民币 :11.10 元 市场数据市场数据 人民币人民币 总股本亿股 10.09 已上市流通 A股亿股 10.09 总市值亿元 97.08 年内股价最高最低元 1。

【化妆品市场】相关PDF文档

化妆品行业海外化妆品企业运营观察:产品升级、渠道优化、叠加多品牌驱动国际美妆巨头稳步复苏-20220216(13页).pdf

上传时间: 2022-02-17 大小: 761.94KB 页数: 13

化妆品行业国际化妆品集团2021年业绩跟踪报告:高端产品引领增长全球化妆品市场稳健复苏-20220222(19页).pdf

上传时间: 2021-12-02 大小: 769.88KB 页数: 19

【化妆品市场】相关资讯

中国化妆品市场正处于较快增长的扩容期 未来市场发展前景分析

中国化妆品市场正处于较快增长的扩容期 未来市场发展前景分析

发布时间: 2023-05-04

中国化妆品行业市场规模预测分析

中国化妆品行业市场规模预测分析

发布时间: 2023-04-27

全球化妆品龙头公司有哪些?2022十大海外化妆品销售额一览

全球化妆品龙头公司有哪些?2022十大海外化妆品销售额一览

发布时间: 2022-02-21

欧莱雅品牌定位是怎样的?各大国际化妆品品牌定位介绍

欧莱雅品牌定位是怎样的?各大国际化妆品品牌定位介绍

发布时间: 2021-12-08

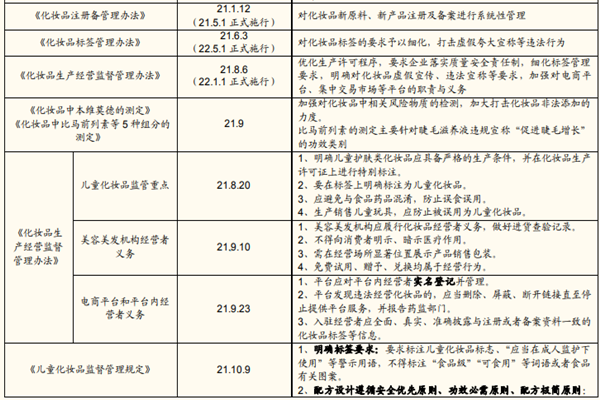

2021年化妆品行业政策,监管政策汇总梳理

2021年化妆品行业政策,监管政策汇总梳理

发布时间: 2021-11-02

ODM是什么意思?与OEM、OBM的区别在哪?ODM化妆品企业一览

ODM是什么意思?与OEM、OBM的区别在哪?ODM化妆品企业一览

发布时间: 2021-10-27

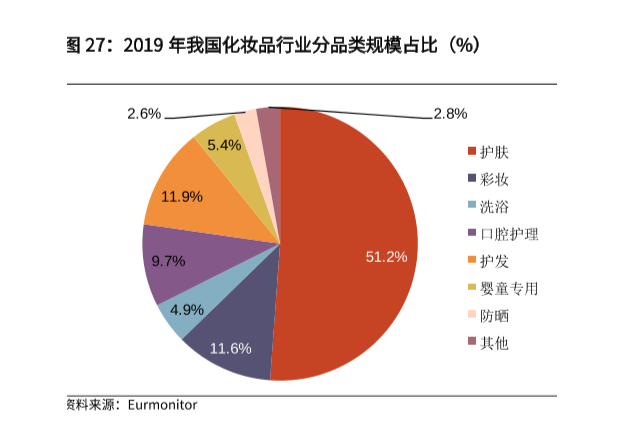

最新中国化妆品行业发展现状及市场规模分析

最新中国化妆品行业发展现状及市场规模分析

发布时间: 2021-04-20

Launchmetrics:时装和化妆品行业可持续发展的重要性分析

Launchmetrics:时装和化妆品行业可持续发展的重要性分析

发布时间: 2021-03-08

【化妆品市场】相关数据

国内实际化妆品消费规模达到多少?(附原数据表)

国内实际化妆品消费规模达到多少?(附原数据表)

发布时间: 2022-02-11

国内防晒化妆品市场规模有多大?(附原数据表)

国内防晒化妆品市场规模有多大?(附原数据表)

发布时间: 2022-02-10

2021-2025年全球化妆品行业市场规模有多大?(附原数据表)

2021-2025年全球化妆品行业市场规模有多大?(附原数据表)

发布时间: 2021-12-31

美国化妆品消费者男女比例情况?(附原报告)

美国化妆品消费者男女比例情况?(附原报告)

发布时间: 2021-12-27

2023年我国化妆品市场规模有望达到多少?

2023年我国化妆品市场规模有望达到多少?

发布时间: 2021-11-19

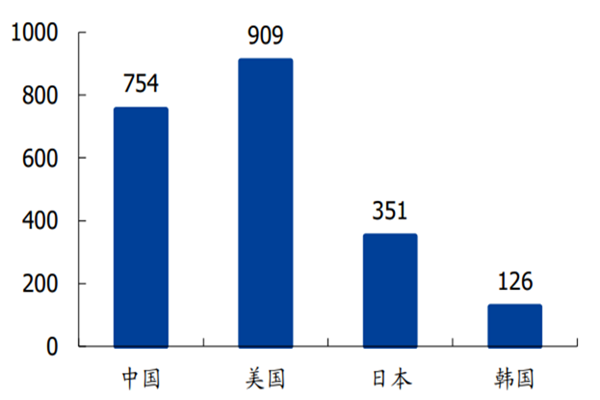

2020年中国化妆品零售总额在全球排名情况怎么样?

2020年中国化妆品零售总额在全球排名情况怎么样?

发布时间: 2021-10-28

最新报告

最新报告

中英对照

中英对照

全文搜索

全文搜索

报告精选

报告精选

PDF上传翻译

PDF上传翻译

多格式文档互转

多格式文档互转

入驻&报告售卖

入驻&报告售卖

会员权益

会员权益

机构报告

机构报告

券商研报

券商研报

财报库

财报库

专题合集

专题合集

英文报告

英文报告

数据图表

数据图表

会议报告

会议报告

其他资源

其他资源

新质生产力

新质生产力

DeepSeek

DeepSeek

低空经济

低空经济

大模型

大模型

AI Agent

AI Agent

AI Infra

AI Infra

具身智能

具身智能

自动驾驶

自动驾驶

宠物

宠物

银发经济

银发经济

人形机器人

人形机器人

企业出海

企业出海

算力

算力

微短剧

微短剧

薪酬

薪酬

白皮书

白皮书

创新药

创新药

行业分析

行业分析

个股研究

个股研究

年报财报

年报财报

IPO招股书

IPO招股书

会议纪要

会议纪要

宏观策略

宏观策略

政策法规

政策法规

其他

其他

人工智能

人工智能

信息科技

信息科技

互联网

互联网

消费经济

消费经济

汽车交通

汽车交通

电商零售

电商零售

传媒娱乐

传媒娱乐

医疗健康

医疗健康

投资金融

投资金融

能源环境

能源环境

地产建筑

地产建筑

传统产业

传统产业

英文报告

英文报告

其它

其它

行业聚焦

行业聚焦

芯片产业

芯片产业

热点概念

热点概念

全球咨询智库

全球咨询智库

人工智能

人工智能

500强

500强

新质生产力

新质生产力

会议峰会

会议峰会

新能源汽车

新能源汽车

企业年报

企业年报

互联网

互联网

公司研究

公司研究

行业综观

行业综观

消费教育

消费教育

科技通信

科技通信

医药健康

医药健康

人力资源

人力资源

投资金融

投资金融

汽车产业

汽车产业

物流地产

物流地产

电子商务

电子商务

传统产业

传统产业

传媒营销

传媒营销

其它

其它

十五五规划系列报告合集(共48套打包)

十五五规划系列报告合集(共48套打包)

2026低空经济/低空产业报告合集(共47套打包)

2026低空经济/低空产业报告合集(共47套打包)

AI、科技与通信

AI、科技与通信

广告、传媒与营销

广告、传媒与营销

消费、零售与支付

消费、零售与支付

HR、文化与旅游

HR、文化与旅游

金融、保险与投资

金融、保险与投资

能源、环境与工业

能源、环境与工业

医疗制药与大健康

医疗制药与大健康

物流、地产与建筑

物流、地产与建筑

其他行业

其他行业

AI ▪ 科技 ▪ 通信

AI ▪ 科技 ▪ 通信

数字化

数字化

金融财经

金融财经

智能制造

智能制造

电商传媒

电商传媒

地产建筑

地产建筑

医疗医学

医疗医学

能源化工

能源化工

其他行业

其他行业

收藏

收藏 下载

下载 2026-02-02

2026-02-02

AI查数

AI查数

行业数据

行业数据

政策法规

政策法规

商业模式

商业模式

产业链

产业链

竞争格局

竞争格局

市场规模

市场规模

产业概述

产业概述

其它

其它

2026年

2026年 AI读财报

AI读财报

年报

年报

一季报

一季报

半年报

半年报

三季报

三季报

IPO招股书

IPO招股书

社会责任报告

社会责任报告

A股

A股

IPO申报

IPO申报

港股

港股

美股&全球

美股&全球

新三板

新三板

0731-84720580

0731-84720580

商务合作:really158d

商务合作:really158d

友链申请 (QQ):1737380874

友链申请 (QQ):1737380874

微信扫码登录

微信扫码登录

手机快捷登录

手机快捷登录

账号登录

账号登录